Í þessari grein verður fjallað stuttlega um stöðu erlendra seðlabanka. Þrátt fyrir að hér sé ekki verið að lýsa núverandi stöðu hér á landi eru Íslendingar auðvitað ekki ókunnugir inngripum yfirvalda inn í bankakerfi enda varð hér stærsta bankakrísa heimssögunnar í samhengi við stærð hagkerfisins. Þetta er því umræða sem á erindi um allan heim enda hafa hagkerfi heimsins aldrei verið samtengdari.

Mikið hefur átt sér stað á fjármálamörkuðum síðustu vikur og þá hefur verið sérstaklega rætt um aðkomu yfirvalda að bönkum í vanda. Seðlabankar beggja vegna Atlantshafsins hafa beitt inngripum og veitt ábyrgðir til banka í vandræðum og aukið aðgengi að lausafé í bandaríkjadollar. Það eru einungis nokkrir mánuðir síðan Englandsbanki greip inn í skuldabréfamarkaðinn í Bretlandi þegar lífeyrissjóðir lentu í vandræðum með svokallaðar skuldbindingamiðaðar fjárfestingar (e. Liability Driven Investments – LDI). Þá hefur Seðlabanki Japan (Bank of Japan) stundað endurkaup á japönskum ríkisskuldabréfamarkaði látlaust síðan 2016 (e. yield curve control) og hefur efnahagsreikningur hans stækkað um 560% frá fjármálakreppunni 2008. Nú er rætt um hvort allar innistæður í bankakerfi Bandaríkjanna þurfi mögulega að vera ríkistryggðar til þess að sporna við úttektum viðskiptavina úr minni bönkum yfir í þá stærri.

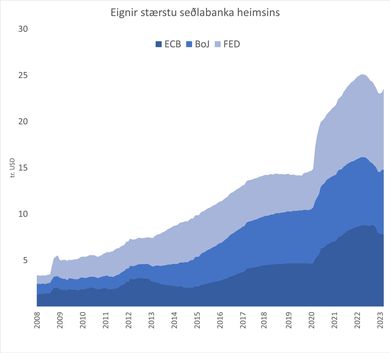

Í þessu ljósi má spyrja sig hvort einhver takmörk séu fyrir því hversu langt er hægt að ganga til að bjarga fjármálakerfinu? Hugtakið too-big-to-fail var ítrekað notað í fjármálakrísunni 2008 og átti þar við um kerfislæga mikilvægar fjármálastofnanir sem var bjargað vegna þess að fórnarkostnaður þótti of mikill fyrir fjármálakerfið ef þær færu í þrot. Á þessum tíma tóku Bandaríkin og ríki Evrópu á sig miklar skuldir sem voru fjármagnaðar með útgáfu nýrra peninga sem prentaðir voru hjá seðlabönkum viðkomandi ríkja. Þessar skuldir fara síðan inn á efnahagsreikning seðlabanka (FED og ECB) sem eignir. Frá upphafi fjármálakrísunnar 2008 fram að hápunkti 2022 höfðu eignir FED aukist um 8.000 milljarða bandaríkjadollara eða um 900%!

Sé litið til yfirlýsinga seðlabankastjóra þessara landa hafa ítrekað komið fram yfirlýsingar um að efnahagsreikningur seðlabankanna verði minnkaður á ný. Frá apríl 2022 hafði FED tekist að minnka efnahagsreikning sinn um 620 milljarða dollara (7% lækkun frá hápunkti). Fyrstu þrjár vikurnar í marsmánuði dró svo til tíðinda þegar efnahagsreikningurinn hækkaði á ný um 400 milljarða dollara sem voru lánveitingar og ráðstafanir til handa bandarískum bönkum í yfirstandandi lausafjárkrísu í Bandaríkjunum.

Það er því ljóst að seðlabankar hafa náð mjög takmörkuðum árangri í að minnka efnahagsreikning sinn og nú eru nýjar björgunaraðgerðir farnar að stækka hann á ný. Við heyrum alltaf sömu yfirlýsingarnar að um sé að ræða tímabundnar aðgerðir en sagan sýnir með skýrum hætti að það er beinlínis rangt. Hagfræðingurinn Milton Friedman sagði eitt sinn að ekkert væri eins varanlegt eins og tímabundnar aðgerðir ríkisstjórna og má segja að það eigi mjög vel við í þessu tilfelli.

Kostnaður við inngrip af þessu tagi getur komið fram með ýmsum hætti. Í fyrsta lagi er hægt að líta á beinan kostnað við inngrip yfirvalda inn í banka í gegnum ábyrgðir og kaup á illseljanlegum eignum af bönkum í vanda. Það eru til dæmi um að fjárfestingar af þessu tagi hafi skilað ávinningi en á heildina litið er þetta kostnaður sem lendir alla jafnan á skattgreiðendum. Sem dæmi hefur beinn kostnaður við björgunaraðgerðir bandaríska ríkisins í bankahruninu 2008 verið metin á tæplega 500 milljarða dollara [1].

Annar afleiddur kostnaður við inngrip af þessu tagi er aukning peningamagns í umferð. Fjöldi bandaríkjadollara í umferð jókst um 40% á árunum 2020 – 2021. Þeir sem aðhyllast MMT kenninguna (e. Modern Monetary Theory) telja aukna peningaprentun litlu máli skipta þar sem það leiði ekki af sér verðbólgu. Ef reikningsdæmið væri svo einfalt má velta fyrir sér af hverju þjóðríki innheimti skatta af þegnum sínum yfir höfuð?

Þá má nefna þann freistnivanda sem inngrip og ábyrgðir yfirvalda valda fyrir banka og stjórnendur þeirra. Þegar bankar eru orðnir kerfislega mikilvægir höfum við séð næg fordæmi þess að þeim er bjargað. Þessi fordæmi gætu aukið áhættusækni sem skapar á ný aukna kerfislæga áhættu. Bankakerfi gegna mikilvægu hlutverki við miðlun fjármagns í efnahagslífinu og umsýslu á sparnaði almennings. Það þarf því að varast þessar hættur sérstaklega í tilfelli banka.

Að lokum gera inngrip inn í bankakerfið miðlun peningastefnunnar mun vandasamari. Sé litið til verðbólgu í Bandaríkjunum (í dag um 6%) og Evrópu (8,5%) er hún enn nokkuð há og þrálát. Núverandi bankakrísa hefur þó gjörbreytt viðhorfi fjárfesta til þróunar vaxta beggja vegna Atlantshafsins þar sem væntingar um vaxtahækkanir hafa að nánast öllu leyti gengið til baka. Í stað væntinga um áframhaldandi vaxtahækkanir og háa vexti út árið 2024 er nú gert ráð fyrir að við séum við topp vaxtaferilsins og innan fárra mánaða munu vextir byrja að lækka á ný. Þótt núverandi bankakrísa muni líklega draga úr verðbólguþrýstingi til skamms tíma er líklegt að aukning á peningamagni í umferð geti ýtt undir verðbólgu til lengri tíma. Því getur núverandi bankakrísa með tilheyrandi inngripum gert seðlabönkum erfiðara fyrir en ella við að framfylgja peningastefnu sinni.

Eftir áralanga sögu aukinnar skuldasöfnunar og inngripa virðast ráðamenn alltaf kjósa að prenta peninga í stað þess að sýna ráðdeild í rekstri og láta síðan eins og það hafi enga þýðingu.

Nú standa erlendir seðlabankar á milli steins og sleggju með það hvernig þeir bregðast við því ástandi sem upp er komið. Munu þeir leggja áherslu á að bjarga bankakerfinu með björgunaraðgerðum eða munu þeir sýna áframhaldandi aðhald til að ná tökum á verðbólgu og skapa þá mögulega fleiri vandamál í skuldsettu kerfi?

Til að setja skuldaþróun í samhengi þá hafa þjóðarskuldir Bandaríkjanna hækkað úr 30% í yfir 120% sem hlutfall af landsframleiðslu síðustu 40 árin. Nú er svo komið að bankakerfið er enn á ný byrjað að kalla á inngrip sem endar sem auknar byrðar á skattborgurum viðkomandi ríkja. Annaðhvort gerist það með niðurskurði í öðrum ríkisútgjöldum eða áframhaldandi peningaprentun og skuldaaukningu. Slíkar aðgerðir lækka gengi gjaldmiðla viðkomandi landa með tilheyrandi verðbólgu og rýrnun á kaupmætti.

Eftir áralanga sögu aukinnar skuldasöfnunar og inngripa virðast ráðamenn alltaf kjósa að prenta peninga í stað þess að sýna ráðdeild í rekstri og láta síðan eins og það hafi enga þýðingu. Raunveruleikinn er hins vegar sá að aukin skuldabyrði er því færð yfir á næstu kynslóðir sem munu þurfa að eiga við afleiðingarnar af þessari stjórnlausu skuldaaukningu. Er þetta sanngjarnt fyrirkomulag?

Höfundur er fjárfestingastjóri og meðstofnandi Viska Digital Assets ehf.

[1] https://gcfp.mit.edu/wp-content/uploads/2018/11/Lucas-Bailouts-Nov2018.pdf